Az adótörvények többféleképpen adóztatják az ingatlanokat, mivel jelentős vagyonmozgások állnak mögöttük, valamint sok esetben pénzfelhalmozás egyik formája, tehát van hol az államnak keresni valója adóztatásban. Az ingatlan vásárláskor és bizonyos ingatlan szerzések esetében pl. ajándékozás vagy nem egyenes ágú rokontól való öröklésnél vagyonszerzési illetéket kell fizetnie a vevőnek vagy az ingyenesen szerzőnek az illetéktörvény alapján feltételezett ingatlan érték után

Az ingatlan tulajdonosok az önkormányzatnak épület vagy telekadót fizethetnek, ha van erre rendelet az adott településen.

Az ingatlan eladásakor pedig azt vizsgálja a személyi jövedelemadó törvény, hogy az egész ingatlannal kapcsolatos ügylet, tehát az ingatlan szerzése, a szerzéstől számított költségek és az eladásból származó bevétel figyelembe vételével keletkezett-e adóköteles jövedelem, tehát nyereség az ügyletből. Szerencsére van olyan eset is, amikor még nyereséges ügylet esetében sem kell adót fizetni pl. időmúlás miatt. Ezeket az eseteket foglaljuk össze a cikkünkben.

Ingatlan eladásból származó jövedelemszerzés időpontja

Az ingatlanból vagy a bejegyzési kötelezettség alá eső ingatlanjogi jogokból származó jövedelem szerzésének ideje az a nap, amikor az érintett szerződést vagy jogerős dokumentumot az ingatlan-nyilvántartási szervhez, korábbi nevén a földhivatalhoz benyújtják. Amennyiben a vagyoni értékű jog az ingatlan-nyilvántartásba való bejegyzés alól mentes, úgy a jövedelemszerzés dátuma a szerződés aláírásának napja lesz. Ez az időpont nem függ attól, mikor kapja meg a magánszemély a vételárat; a jövedelem akkor jön létre, amikor a szerződést érvényesen létrehozzák vagy az illetékes ingatlanügyi hatóság felé benyújtják.

Az ingatlan eladásából eredő jövedelemszerzés időpontjára általában az a nap vonatkozik, amikor a tulajdonos az érvényes adásvételi szerződést vagy a bírósági határozatot az ingatlan-nyilvántartási szervhez benyújtja. Opciós jogon vásárolt ingatlan esetében a megszerzés napja akkor állapítható meg, amikor a vevő az opciós jogát érvényesítő nyilatkozatot az illetékes hatósághoz eljuttatja.

Öröklés során a megszerzés időpontja az örökhagyó halálának napját jelenti, ami az örökség nyílásának napja. Amennyiben a házassági vagyonközösség alatt történt az ingatlan megvásárlása, a megszerzés dátuma a házaspár mindkét tagjára azonos, függetlenül attól, hogy a tulajdonjog kezdetben csak az egyikük nevére került-e bejegyzésre, kivéve ha a házassági vagyonjogi szerződés másként rendelkezik.

Földrendezés vagy kisajátítás révén kapott ingatlanok esetén a szerzés időpontját az eredeti ingatlan megszerzésének időpontjával kell egyeztetni. Ha a vagyoni értékű jog az ingatlan-nyilvántartásba való bejegyzés alól mentes, akkor az megszerzésének ideje a szerződés létrejöttének napjára esik.

A földterületre épült épület vagy épületrész megszerzésének időpontjára vonatkozóan külön szabályok érvényesek. 2007. december 31-e előtt, a földterület tulajdonjogának megszerzését követően felépített vagy átalakított épületek és épületrészek esetében a szerzés időpontja a földterület megszerzésének napjával esik egybe.

2007. december 31-e után, ha a tulajdonjog megszerzése után történt az építkezés, a szerzés időpontja két módon határozható meg. Az első módszer alapján az utolsó hivatalos használatbavételi engedély jogerősítésének napját, vagy 2016. január 1-je után a használatbavétel tudomásulvételének, illetve az egyszerű bejelentés alapján történt építés befejezését igazoló hatósági bizonyítvány kiállításának napját kell figyelembe venni. A második módszer szerint a bevétel és a ráépítés, létesítés, vagy bővítés költségeinek arányos megosztása alapján lehet meghatározni a szerzési időpontot.

Ha az ingatlan hivatalos használatbavételi engedéllyel nem rendelkezik, akkor a szerzés időpontja a hiteles bizonyítékokkal alátámasztott tényleges használatbavételi év, vagy amennyiben ez nem állapítható meg, akkor az átruházás éve lesz a mérvadó.

A bevétel meghatározása a jövedelem összegének kiszámolásához

Az ingatlan vagy vagyoni értékű jogok értékesítéséből származó jövedelem meghatározásának első lépése a bevétel kiszámítása. A bevétel magában foglalja azokat az összegeket, amelyeket a magánszemély az átruházás során nyer.

Ebbe beletartozik az alábbiak:

- Az értékesítés során kapott eladási ár.

- Az ingatlanért cserébe kapott vagyontárgy piaci értékének megszokott mértéke a jövedelemszerzés időpontjában.

- Amikor az ingatlan vagy a vagyoni értékű jog gazdasági társaságnak vagy egyéb cégeknek nem pénzbeli hozzájárulásként adódik át, a társasági szerződésben vagy más hasonló okiratban rögzített értéke.

- Külföldi magánszemélyek esetében, amikor ingatlan tulajdonló társaságban lévő részesedést átruháznak, kölcsönöznek vagy abból kivonják, a megszerzett bevétel számításakor nem az szja törvény általános szabályait, hanem az értékpapír-kölcsönzésből, árfolyamnyereségből és a vállalkozásból kivont jövedelemre vonatkozó szabályokat kell alkalmazni.

Amennyiben a vételár részletekben kerül kifizetésre, a teljes összeget a jövedelemszerzés évében kell bevételként elszámolni, tekintettel arra, hogy a jövedelemszerzés napja a szerződés ingatlanügyi hatóságnál történő benyújtásának napja.

Nem minősül bevételnek a szerződéskötés időpontjában ismert piaci értéket meghaladó összeg, amely a kapott ellenértékből származik. Ez a magánszemély egyéb jövedelmének része.

Amikor földcsere történik birtokösszevonási célból, és a csere során értékkiegyenlítés is megvalósul, az ebből eredő pénzösszeg vagy más vagyoni érték a magánszemély egyéb jövedelmének tekinthető.

A bevételt csökkentő általánosan előforduló költségek

Az ingatlan vagy vagyoni értékű jog értékesítéséből származó jövedelem kiszámításánál levonható költségek az alábbiak:

- A megszerzés költségei, beleértve a hozzá kapcsolódó egyéb kiadásokat.

- Értéknövelő beruházások.

- Az átruházással kapcsolatos kiadások a bevételnek azon része arányában, amely a szerzési időponthoz kapcsolódik, ideértve a megfizetett kötelezettségeket is.

Azok a kiadások, amelyeket a magánszemély egyéb önálló tevékenységéből származó jövedelemmel szemben elszámolt költségként, nem vonhatók le. Ha például valaki elad egy korábban bérbe adott ingatlant, amelyre értékcsökkenési leírást alkalmazott, akkor ezt az értéket nem lehet költségként elszámolni.

A költségeket számlával vagy egyéb okirattal kell igazolni.

A megszerzésre fordított összeget az alábbiak alapján lehet meghatározni:

- A szerződésben rögzített érték.

- Csereszerződésben meghatározott érték.

- A vételi jog gyakorlásával szerzett termőföld vételára.

- Önkormányzattól vásárolt lakás tényleges vételára.

- Építési, ráépítési, létesítési, alapterület-növelési költségek a hivatalos vagy tényleges használatbavételig.

- Az illetékkiszabáshoz figyelembe vett érték.

Ha az értéket nem lehet pontosan meghatározni, az átruházásból származó bevétel 50 vagy 75 százalékát lehet figyelembe venni az illetékkiszabásra várva vagy annak hiányában.

Értéknövelő beruházásoknál azok a kiadások, amelyek az ingatlan piaci értékét növelik, számíthatók el költségként, ha azok az átruházást megelőző 24 hónapon belül történtek, és meghaladnak a bevétel 5 százalékát. A házilagos munkavégzés értéke nem számolható el költségként.

Jövedelemmeghatározásra vonatkozó szabályok

A jövedelem meghatározása az ingatlan vagy vagyoni értékű jog átruházásakor úgy történik, hogy a bevételből levonjuk a költségeket. A levonható költség nem haladhatja meg a bevétel összegét, és a számított összeg a legalacsonyabb esetben is nulla lehet, azaz negatív jövedelem nem keletkezhet.

Amennyiben az ingatlan gazdasági tevékenység részeként kerül értékesítésre – kivéve az egyéni vállalkozók által megtermelt bevételt –, a számított összeget önálló tevékenységből származó jövedelemként kell kezelni. Gazdasági tevékenységnek azok a tevékenységek minősülnek, amelyek üzletszerűen, tartósan vagy rendszeresen zajlanak az ellenérték megszerzése érdekében vagy annak eredményeként, és amelyeket független formában végeznek.

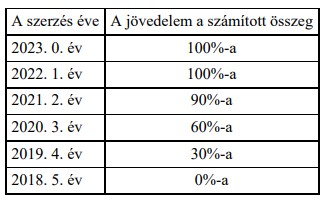

A számított összeg csökkenthető a törvényben meghatározott feltételek és mértékek szerint, és a csökkentés mértéke minden ingatlan típusnál azonos. Az ingatlanok és vagyoni értékű jogok (például haszonélvezeti jog) 2023-ban történő átruházása esetén a számított összegből a szerzés időpontjától függően meghatározott összeget kell jövedelemként figyelembe venni. A pontos összeg és a csökkentés mértékének meghatározása a törvény által előírt szabályok alapján történik, amelyek figyelembe veszik a tulajdonban tartás időtartamát és egyéb releváns faktorokat.

Termőföld értékesítésre vonatkozó speciális szabályok

A termőföldből átminősített ingatlan értékesítésekor alkalmazandó speciális szabály azt vizsgálja, hogy a költségekkel csökkentett bevétel meghaladja-e a tulajdonban tartás ideje alatt számított szokásos hozamot. A szokásos hozam meghatározása a költség 0,3 százalékának és a tulajdonban tartás napjainak szorzata alapján történik.

A tulajdonban tartás napjainak száma a megszerzés és az átruházás között eltelt időszakot jelenti, beleértve a megszerzés és az átruházás napjait is. Ha a tényleges hozam kisebb, mint a szokásos hozam, akkor a jövedelmet az általános szabályok szerint kell meghatározni. Ha a tényleges hozam nagyobb, akkor az adóalapot a szokásos hozam és a tényleges hozam különbségének háromszorosával, plusz a szokásos hozammal kell kiszámolni. Ebben az esetben nincs lehetőség további csökkentésre a tulajdonban tartás évei alapján.

E szabály nem alkalmazandó, ha a magánszemély az ingatlant örökléssel szerezte meg, ha az értékesítés az átminősítést követő ötödik év után történik, vagy ha az ingatlan az átminősítés előtt legalább öt évig a magánszemély tulajdonában volt.

Adómentesítési lehetőségek a szerzett jövedelem felhasználása révén

Amennyiben a magánszemély az ingatlan vagy vagyoni értékű jog átruházásából származó jövedelmét, vagy annak egy részét az adóbevallás határideje előtt felhasználja saját maga vagy közeli hozzátartozója, élettársa számára idősek otthonában, fogyatékos személyek lakóotthonában, vagy más, hasonló ápolási intézményben biztosított férőhely megszerzésére az Európai Gazdasági Térség bármely államában, és ezt az adóbevallásában feltünteti, akkor nem szükséges megfizetnie az ingatlan átruházásából származó jövedelme után megállapított adót, vagy annak a felhasznált jövedelemmel arányos részét.

Ez a kedvezmény azonban nem érvényesíthető, ha a férőhelyet visszavásárlási vagy továbbértékesítési jog mellett szerezte meg. Ha a jövedelem felhasználása az adóbevallás benyújtását követően történik, de még az átruházást követő első vagy második adóévben, akkor a magánszemély igényelheti a már megfizetett adó visszatérítését, amennyiben képes igazolni a jövedelem felhasználását.

A jövedelem felhasználásának igazolásához szükséges dokumentumok közé tartozik a férőhely megszerzését alátámasztó okirat, az összeg felhasználását igazoló dokumentumok, a rokoni kapcsolatot igazoló közokirat, és az élettársi viszonyt igazoló teljes bizonyító erejű magánokirat. Ezeket az iratokat az adómegállapításhoz való jog elévülési idejéig meg kell őrizni.

Az ingatlan vagy vagyoni értékű jog átruházásából származó jövedelem részben vagy egészben adómentes lehet bizonyos esetekben. Íme néhány példa, amikor a jövedelem adómentes lehet:

- Ha a házassági vagyonközösség megszűnésekor az egyik házastárs vagy bejegyzett élettárs az ingatlant vagy vagyoni értékű jogot megváltja, az ebből származó jövedelem adómentes. Ez vonatkozik arra az esetre is, ha az ingatlan megváltása külső forrásból, például hitelből történik.

- Amennyiben a magánszemélyek közötti tartási, életjáradéki vagy öröklési szerződés alapján, tartás vagy járadékfolyósítás ellenében kerül sor az ingatlan vagy vagyoni értékű jog átruházására, a jövedelem adómentes.

- Adómentes az a jövedelem is, amelyet egy nyugdíjas személy állami vagy önkormányzati tartási, életjáradéki vagy öröklési szerződés alapján szerez.

- Adómentes lehet a termőföld értékesítésből származó jövedelem 200,000 forintig, ha az eladás egy regisztrált mezőgazdasági termelőnek vagy egy mezőgazdasági társas vállalkozás alkalmazottjának történik bizonyos feltételek mellett.

- Az adómentesség élvezhető abban az esetben is, ha a termőföldet egy olyan magánszemély vásárolja meg, aki az ingatlant állattenyésztő telep takarmánytermelésére használja, vagy aki a földet legalább 10 évre bérbe adja egy mezőgazdasági társas vállalkozásnak.

- A törvény előírja az 5 és 10 éves hasznosítási időszak betartását, amelynek kezdete a birtokbaadás napja lehet, de legkésőbb a szerződés keltét követő 12. hónap utolsó napja.

- Adómentes az ingatlan átruházása, ha az a birtokösszevonás, települési önkormányzatnak történő szociális földprogram céljából, vagy a Nemzeti Földalap javára történik, illetve osztatlan közös tulajdonban lévő földterület esetében.

Fontos, hogy amikor az átruházás adómentessége a vevő számára előírt feltételek teljesítésétől függ, akkor az eladónak rendelkeznie kell a vevő megfelelő nyilatkozatával, amelyet közjegyző vagy ügyvéd hitelesít. Ha az adómentesség feltételei teljesülnek, a magánszemély nem köteles jövedelmet megállapítani az ingatlan vagy vagyoni értékű jog átruházásából származó bevétel után, amennyiben azt teljes egészében tartozásai megfizetésére fordítja. Ha csak részben fordítja erre, akkor a jövedelemnek csak azt a részét kell megállapítani, amely a tartozások megfizetésére nem fordított bevétel és a teljes bevétel különbözete alapján meghatározható.