Sajnos olyan időket élünk, amikor a költségvetési egyensúly fenntartásához a kormánynak újabb bevételi forrásokhoz kell nyúlnia adók formájában. Eddig a kamatjövedelmeket (tipikusan a látra szóló vagy lekötött bankbetéteket) kizárólag 15%-os SZJA terhelte, elég hosszú ideje Magyarországon ezek voltak a legelterjedtebb befektetési formák a lakosság körében az állampapírok mellett.

A 2023-as év – a tavalyi évhez hasonlóan – új adózási kihívásokat hozott a pénzügyi szektor számára. A szociális hozzájárulási adó kamatjövedelemre vonatkozó bevezetését tartalmazó veszélyhelyzeti kormányrendelet a májusi hivatalos közlönyben került publikálásra. Az új szabályozás bevezetésére a jogalkotó egy hónapos felkészülési időt biztosított, a szabályokat pedig július 1-jétől kell alkalmazni.

A legnagyobb mértékben a hitelintézetek szektora érintett az új törvény által, ezért a Bankszövetség adózási munkacsoportja azon igyekezett, hogy a közlöny kiadását követően azonosítsa azokat a rendelkezéseket, amelyek további törvényalkotást vagy magyarázatot igényelnek, és ezekkel kapcsolatos kérdéseikkel és javaslataikkal a Pénzügyminisztériumhoz fordultak. Ez a cikk a tárgyalások során kialakult álláspontokat, valamint a Bankszövetség javaslatainak alapján történt jogszabály-módosításokat ismerteti.

Az új adó tervezett célja nem csak az adóbevételek növelése, hanem – más kormányzati intézkedésekkel együtt – a lakossági befektetéseknek az állampapírok irányába történő terelése is, azzal, hogy bizonyos befektetéseket magasabb adókulccsal terhel, mint az állampapírokat. Az adózási környezet már 2019. júniusa óta az állampapírokat favorizálta adómentességgel, és az új adó ezt a különbséget tovább növelte a hónap elejétől 15%-ról 28%-ra.

Az újonnan bevezetett szociális hozzájárulási adó alapjai a 2013-2016 között alkalmazott kamatjövedelemre kivetett egészségügyi hozzájárulás szabályaira épülnek, néhány eltéréssel, így a pénzügyi szektor szereplőinek júniusi feladata a korábbi működési logika visszaállítása volt az új szabályok szerint.

A kormányrendelet a 2018. évi LII. törvényben (Szocho törvény) foglalt szociális hozzájárulási adó szabályait határozza meg, amelyek a 1. § (5) bekezdés a)-d) pontjában meghatározott tőkejövedelmeket terhelik, néhány eltéréssel.

Az adó mértéke

Az új adókulcs 13%, amely korlát nélkül vonatkozik az érintett jövedelmekre (ez eltér a tőkejövedelmeket a Szocho törvény 1. § (5) bekezdése alapján eddig is terhelő adótól).

Az adó alanya

Csak természetes személy lehet az adó alanya. A Szocho törvény különbséget tesz a 2019. évi CXXII. törvény (Tbj.) szerinti külföldi és belföldi társadalombiztosítási ellátásban részesülő természetes személyek között, és csak az utóbbi kategóriába tartozó személyek jövedelmeit terheli az új adó.

Nem kell az új Szocho adót megfizetni azoknak a személyeknek a kamatjövedelme után, akik a szociális biztonsági rendszerek koordinálásáról szóló rendeletek hatálya alá tartoznak, és másik tagállamban vagy az Európai Unió intézményei által biztosítottak.

A külföldi státusz, valamint a más tagállambeli vagy EU-biztosítási státusz igazolását a magánszemélynek kell a belföldi kifizető felé bemutatnia. Ha ezt nem teszi meg, a kifizető a belföldi személyekre vonatkozó szabályokat alkalmazza, és levonja az adót.

Az érintett jövedelem

Ellentétben a 2013-2016 közötti EHO-val, az új adó kizárólag az szja törvény szerinti kamatjövedelmekre vonatkozik. Ez azt jelenti, hogy nem kell fizetni az olyan jövedelmek után, amelyeket az szja törvény más jogcímen adóztat. Ez alapján az új adó nem terheli például a tőzsdei ügyleteket (ETÜ), az osztalékot, vagy a NYESZ vagy TBSZ számlán keletkezett jövedelmet.

Az szja törvény szerinti kamatjövedelmek közül sem minden kamatjövedelmet terhel az új adó. A jogszabály kifejezetten kizárja az ingatlanalapok befektetési jegyeit. Ingatlanalapnak az minősül, amely a 2014. évi XVI. törvény szerint ilyen (azaz például nem ingatlanalap az az alap, amely ingatlan alapok alapjaként csak közvetetten rendelkezik ingatlan kitettséggel).

A másik kamatjövedelem kategória, amit az új adó nem terhel, az a jövedelem, amely kamatjövedelemnek minősül, de mentes a kamatadó alól. Ide tartoznak főként a kamatadó alól mentesített állampapírok és a nem szünetelő egyéni vállalkozók pénzforgalmi bankszámlái, és ez alapján a gyámhatósági betétek kamata is mentes az adó alól.

Az adókötelezettséget nem befolyásolja sem az értékpapír kibocsátási helye (belföld vagy külföld), sem az értékpapír devizaneme.

A társasházak, bár az szja törvény szerint a kamatadó alanyai, de mivel nem természetes személyek, így az ő kamatjövedelmük után sem kell adót fizetni.

Továbbra sem terheli kamatadó – így szociális hozzájárulási adó sem – a 2019. év után kibocsátott állampapírokat és kincstárjegyeket.

Eljárási normák

Az új szociális hozzájárulási adó (szocho) szabályait úgy tervezték, hogy megegyezzenek a kamatadóval kapcsolatos eljárási normákkal. Egy olyan kamatjövedelem esetén, amely belföldi kifizetőtől ered, a magánszemélynek, aki a jövedelmet szerezte, nincs adózással kapcsolatos kötelezettsége. A jövedelem és annak adóját a kifizető határozza meg, levonja, befizeti és bejelenti. Ahogyan a kamatjövedelem esetében, a magánszemélynek itt sem kell megadnia adóazonosító jelét a kifizetőnek, a jóváírás még adóazonosító jel hiányában is megtörténik.

A kamatadózás szabályait követve, a kifizetőnek nincs kötelezettsége adatszolgáltatást teljesíteni a NAV felé a szociális hozzájárulási adóról, magánszemélyenként.

Ha túlzottan magas az adó levonása, a szabályok itt is ugyanazok, mint a kamatadó esetében. Ha a magánszemély azt észleli, hogy a kifizető több adót vont le, mint kellett volna, akkor a levonásról igazolást kell kérnie a kifizetőtől, és ezen igazolás alapján kérheti vissza a túlzottan levont adót az adóhatóságtól. A túlzott levonás oka lehet, hogy a magánszemély nem igazolta megfelelően a kifizetőnek a kamatot fizető értékpapír bekerülési értékét, vagy azt, hogy ő a Tbj. szerint külföldi státuszú.

Ha a kamatjövedelem nem belföldi kifizetőtől származik (pl. egy külföldi bankbetét kamata), akkor a magánszemélynek kell meghatároznia az adót az szja bevallásában, és be kell vallania, majd befizetnie.

Átmeneti szabályok az új szabályozás bevezetése kapcsán

A jogalkotó célja valószínűleg az volt, hogy a jövőbeni befektetéseket az állampapírok irányába terelje, és ezt a célt szem előtt tartva hozták létre az átmeneti rendelkezéseket. Az új adó csak a június 30-át követően lekötött betétekre, az onnantól kezdve megvásárolt értékpapírokra és megkötött biztosításokra vonatkozik. Az ezt megelőző dátumig lekötött betétek, megvásárolt értékpapírok és megkötött biztosítások mentesek lesznek az új köztehertől. Csak azoknál a termékeknél kell a keletkezett jövedelmet arányosítani az eltelt idővel, ahol a bankszámlák kamata esetén a kamatperiódus a hatályba lépés előtt kezdődött, de csak utána fejeződött be. Ebben az esetben csak a hatálybalépést követő időszakra járó kamat lesz szocho köteles.

Az átmeneti szabályok értelmében fontos ellenőrizni, hogy egy adott eszköz szerzése a hatálybalépés előtt vagy után történt-e. Ismétlődő lekötés esetén az a betéti periódus lesz először szocho köteles, amely teljes egészében a hatálybalépés utáni időpontra esik. Értékpapírok esetében mindig a tényleges eredeti bekerülési értéket kell figyelembe venni. Így például, ha egy befektető egy befektetési jegyet kap egy alap átalakulása miatt, ez az átalakulás nem fogja befolyásolni a szocho kötelezettséget, mivel adózási szempontból az eredeti bekerülési napot kell figyelembe venni. Az értékpapír tulajdonosának változása, például öröklés vagy ajándékozás esetén, azonban új szerzési időpontot jelent az új tulajdonos számára, tehát az adókötelezettség nem kerülhető el.

A 2023.07.01-től érvényes törvényi változások ezekre a kamatjövedelmekre terjednek ki:

(forrás Bankmonitor.hu)

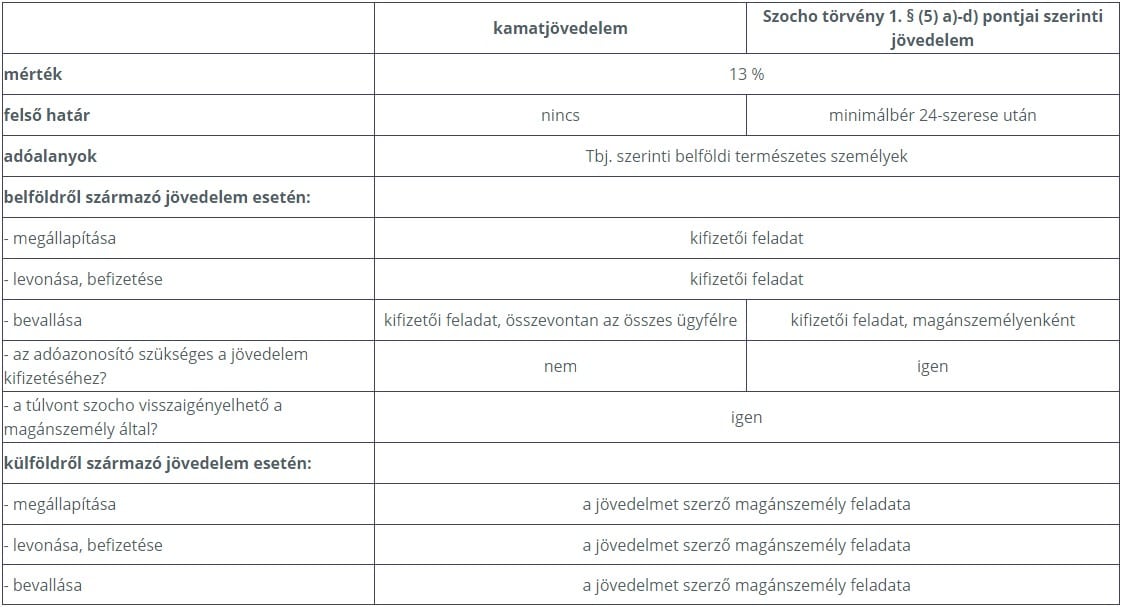

A 2023.07.01 hatályba lévő kamatjövedelmekre és a változatlan tőkejövedelmekre vonatkozó szocho szabályok közötti különbségek:

(forrás: Bankszövetség)